"含铜量"成决胜秘籍?这两只ETF年内领跑

小枫来为解答以上问题。"含铜量"成决胜秘籍?这两只ETF年内领跑,这个很多人还不知道,现在让我们一起来看看吧~.~!

“不持有黄金的人,可能既不了解历史,又不懂经济学。”全球最大的对冲基金桥水联合基金的创始人雷·达里奥曾这样表示。

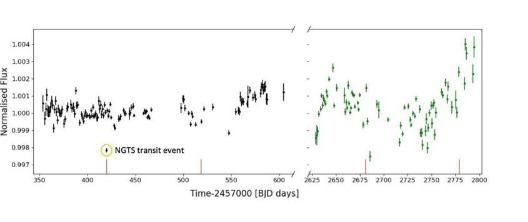

今年以来,黄金价格一路狂飙,黄金板块投资持续火热,公募市场中,两只黄金股ETF收益率持续领跑。截至4月19日,华夏黄金股ETF和永赢黄金股ETF年内涨幅分别为38.76%和30.38%(华夏黄金股ETF于今年1月11日成立)。

与此前主要跟踪标的为黄金现货的黄金ETF不同的是,这两只黄金股ETF跟踪的是从事黄金相关业务的上市公司股票,于去年10月正式获批。目前来看,年内收益表现远超收益率约为18%的黄金ETF。对此,有基金经理表示,黄金股金价放大器的作用更为显著。

此外,黄金股ETF还是目前市场上“含铜量”较高的ETF,铜价今年一路走高,4月22日沪铜期货主力合约报价突破8万元/吨。相关上市公司年内股价表现亮眼,以市值最大的紫金矿业(601899)为例,年内股价涨幅近50%,截至4月22日最新市值为4542亿元。

4月22日,紫金矿业披露2024年第一季度报告,一季度营业收入747.77亿元,同比下降0.22%;归母净利润62.61亿元,同比增长15.05%。公告显示,一季度,公司整体运营成本特别是海外项目运营成本环比下降明显,矿产金精矿和铜精矿单位销售成本环比下降幅度分别达14%和13%,叠加金、铜价格持续上涨背景,公司毛利水平增厚显著。

黄金股ETF收益表现超黄金ETF

今年以来,与黄金相关的投资持续火爆,多只跟踪黄金相关标的的ETF表现亮眼。其中值得注意的是,跟踪中证沪深港黄金产业股票指数的两只黄金股ETF显著领跑,截至4月19日,华夏黄金股ETF和永赢黄金股ETF年内收益率分别为38.76%和30.38%(其中华夏黄金股ETF于今年1月11日成立),居于全市场前两位,且远超此前市场上跟踪上海金(SHAU)/黄金现货合同(AU9999)的14只黄金主题ETF,收益率约为18%。

对于两者的区别,华夏黄金股ETF基金经理华龙表示,黄金ETF主要跟踪标的为黄金现货,其属于商品类投资,本质上是商品型ETF产品;而黄金股ETF主要投资标的是从事黄金相关业务的上市公司股票,比如黄金开采、冶炼和销售相关的上市公司,一般可以分为金矿公司和黄金珠宝零售公司这两大类,其本质上属于权益类投资,是权益型ETF产品。不论黄金ETF还是黄金股ETF,两类资产走势表现都与黄金价格息息相关。从投资纯度上来说,黄金ETF投资黄金的纯度更高,而黄金股ETF则带有一定的权益属性。

“在近期黄金上涨行情中,黄金股金价放大器的作用非常显著。”永赢黄金股ETF基金经理章赟近期在接受记者采访时表示,黄金股中大量的是黄金的矿业公司,它的资产负债表的资产端是某种探矿权、开采权,是带有期权性质的,黄金上涨的时候大幅地有利于黄金的矿业公司,它不是只是看黄金的涨幅,而是把这个涨幅通过隐含杠杆的期权效应成倍地去放大了,这是在利润端它被放大了。此外,黄金价格上涨的时候,金矿公司的开采动力变强会伴随产能的扩张。

根据数据统计,截至2024年3月底,过去5年黄金股相比金价的贝塔约1.2倍、金价上行区间约1.3倍,中证沪深港黄金产业股票全收益指数过去5年跑赢国内金价(AU9999)超17个点。需要注意的是,章赟同时作出了风险提示,黄金下跌的时候,黄金股公司也会跌得更多。

“含铜量”决定收益走势

此外,章赟提到,有色金属板块中铜是非常值得关注的,黄金股ETF也是目前市场上“含铜量”较高的ETF产品,对基金收益颇有贡献。

今年以来,铜的表现十分强势。上市公司中,以紫金矿业为例,该股股价今年以来持续创新高,截至4月19日,年内涨幅近50%,总市值达4758亿元。

4月22日,紫金矿业披露2024年第一季度报告,一季度营业收入747.77亿元,同比下降0.22%;归母净利润62.61亿元,同比增长15.05%。公告显示,一季度,公司整体运营成本特别是海外项目运营成本环比下降明显,矿产金精矿和铜精矿单位销售成本环比下降幅度分别达14%和13%,叠加金、铜价格持续上涨背景,公司毛利水平增厚显著。

“铜一路新高的主要原因就是,铜进入了一个去产能化的周期,或者叫供给侧改革的周期,使得一些小的、落后的铜的产能会去掉,大的公司会继续生产铜,因而对于上市公司是有利的。”章赟表示。

万家双引擎基金经理叶勇在一季报中也表示,2024年,铜行业原本供应略宽松的普遍预期目前已被逆转,原因就是英美资源调低产量预期和第一量子巴拿马铜矿违宪停产问题,而按照原本的市场普遍预计,铜的供给是在2024年宽松,2025年紧缺,现在看来,紧缺可能提前到来。他持续看好铜资源上市公司的机会,其后是铁矿石、铝、铅锌等。

黄金2024年后续表现有望继续乐观

4月22日,黄金板块出现回调,后市应如何看?普通投资者又如何把握黄金投资机会?

展望后市,永赢黄金股ETF联接一季报表示,对黄金2024年后续表现继续保持乐观。首先美元指数和美债利率仍在相对高位,随着美联储进入降息周期,美元指数和美债利率掉头向下或将带来黄金后市主升浪行情;2024全球大选年地缘扰动不断,从避险属性角度为黄金带来诸多阶段性机会;资金层面来看,主要购金国的黄金储备占比仍在低位,央行购金未来几年内有望持续,而全球最大黄金ETF(SPDR)持仓量从3月中旬开始逆势上升,目前持仓量仍然在历史相对低位水平,也就是说未来还有大量潜在的资金买盘可能会在合适的时机进场,或推动金价进入新一轮上升行情。

该一季报同时指出,黄金产业链上市公司主要是金矿采掘冶炼公司和金饰珠宝零售商,黄金产业的上市公司股价与金价高度相关,但涨跌弹性高于实物黄金。截至2024年3月底,根据数据统计,过去五年黄金股相比国内金价的贝塔约1.2倍、金价上行区间约1.3倍,中证沪深港黄金产业股票全收益指数过去五年跑赢国内金价(AU9999)超17个点。金矿企业的扩产和探矿权杠杆效应、黄金珠宝商的渠道扩张和品牌集中度提升贡献黄金股的超额收益,因此看好金价的投资者也可以重点关注黄金股的投资机会。

关于还能不能上车,华龙认为,需要注意投资方式,尽量不要选择一次性买入,可以选择相对更为平滑性的投资方式,例如定投或者分批购入的方式去进行投资。对于大部分投资者而言,投资应该是一个中长期的事情,投资往往越心急就越容易犯错,越在意短期收益就越容易踏空长期行情。建议将自己的投资周期拉长,并且秉持不以物喜不以己悲的豁达之心,反而能够坚持并有所收获。美联储今年大概率开启降息通道,从历史规律来看,美联储的降息行为往往不会一蹴而就,也大概率是一个漫长的周期,黄金资产在降息周期也往往能有一个持续性的行情,所以从投资端来说也不用过分着急。

从中长期来看,当前全球处于一个逆全球化进程中,由于逆全球化将带来不确定性增加,贸易摩擦成本等也相应提升,未来通胀中枢将逐渐上移。黄金作为抗通胀资产,从中长期看也大概率能跑赢通胀。对于一类中长期处于上升通道的资产来说,其实不建议去频繁做买入卖出的波段操作,建议大家把黄金当做一种另类资产去进行投资,博取一个配置型收益。

以上就是关于【"含铜量"成决胜秘籍?这两只ETF年内领跑】的相关内容,希望对大家有帮助!

来源:券商中国